מס שבח - המדריך השלם לשנת 2025

מס שבח מקרקעין - מהו? איך הוא מחושב בפרויקטים של נדל"ן? מתי מקבלים פטור מתשלום המס? מחשבון מס שבח, החזר מס שבח, מדרגות מס שבח מעודכנות וחישוב מס שבח - במדריך לשנת 2021

מס שבח (שאטרסטוק)

מס שבח (שאטרסטוק)כל מה שצריך לדעת על מס שבח ב-2025: מדרגות, פטורים ודוגמאות מעשיות

מס שבח הוא מס המוטל על הרווח (השבח) הנוצר ממכירת זכות במקרקעין, כגון דירת מגורים, קרקע או נדל"ן אחר. השבח מחושב כהפרש בין מחיר המכירה למחיר הרכישה, לאחר התאמות והוצאות מוכרות, כגון שיפוצים, שכר טרחת עורך דין, עמלות תיווך ומסים ששולמו בעת הרכישה. שיעור המס הסטנדרטי עומד על 25% מהרווח הנקי.

עד לפני מספר שנים, הרוב המכריע של מוכרי דירות לא שילמו מס שבח , בעקבות הפטורים הרחבים. אך ב-2014 בוצעה רפורמה משמעותית בתקנות מס השבח, היקף הפטורים צומצם, וישראלים רבים נכנסו לאוכלוסיה החייבת בתשלום מס השבח. השינוי המרכזי ברפורמה: אם בעבר היה אפשר למכור דירה כל 4 שנים ולקבל פטור מלא, כיום חישוב המס כולל מורכבות גדולה יותר, והפטורים פחות גורפים.

מהו מס שבח ? מהם התנאים לקבלת פטור ממס שבח נכון ל-2025? והאם קיים מס שבח בפרויקט תמ"א 38 ?

מהו מס שבח מקרקעין?

מס שבח כאמור מחושב בעת מכירת דירה, והוא מתייחס לרווח ההון הנוצר בעקבות המכירה. המונח "שבח" נובע מההשבחה שנעשתה בכנס, כלומר - ההפרש בין מחיר המכירה של הדירה לבין המחיר בו נקנתה הדירה על ידי המחזיק הנוכחי בנכס, עם הצמדה למדד ולאחר קיזוז הוצאות רכישה והשבחה של הנכס (כולל שכר טרחה לעורך דין על עסקת הקנייה, עמלה למתווך}, עלויות שיפוץ הדירה, מס רכישה ובאופן כללי אגרות ומיסים, הוצאות על ריבית המשכנתא, פחת ועוד). מס השבח עומד על 25% מתוך השבח נטו שנוצר בעת מכירת הדירה.

לכן, חובה לשמור על החשבוניות של כל פעולה הקשורה לדירה, כגון שיפוץ, תשלום לעורך דין וכד', משום שבעת מכירת דירה החייבת במס, הצגת החשבוניות תפחית את הרווח ואת המס החייב.

לשם הדגמה אם קניתם דירה ב-1 מיליון ש"ח ומכרתם אותה ב-1.5 מיליון ש"ח, רווח ההון (ברוטו) הוא 500 אלף ש"ח. מסכום זה מקוזזות הוצאות עורך הדין, תיווך, שיפוץ וכו'. בדוגמה שלנו ההוצאות על השבחת הדירה עומדת על 200 אלף ש"ח, ולכן מס השבח הסופי מחושב על סכום של 300 אלף ש"ח- אשר 25% ממנו הוא 75,000 ש"ח.

במקרה בו התגלה כי אין שבח, רווח הון, לעומת מחיר הקנייה, אין טעם בשימוש בפטור ממס שבח, במיוחד בעקבות העבודה כי ניצול פטור מונע את הזכות לבקשת פטור במכירת דירה נוספת בעתיד.

בעבר, היו שני סוגי פטור שפטרו את מרבית האוכלוסייה בישראל: פטור במכירת דירה שהתקבלה בירושה, ופטור במכירת דירה אחת לארבע שנים, ללא קשר למספר הדירות הנמצאות בבעלות המוכר. כלומר, גם אם החזקתם יותר מדירה אחת, כל עוד הקפדתם לבצע מכירה בהפרש של יותר מארבע שנים, קיבלתם פטור מלא ממס שבח.

מדרגות מס שבח ל-2025

מס שבח אינו מחושב באמצעות מדרגות מס, אלא בשיעור קבוע של 25% על הרווח הנקי מהמכירה. עם זאת, קיימת תקרת פטור המתעדכנת מדי שנה. לשנת 2025, תקרת הפטור עומדת על 5,008,000 ש"ח. כלומר, במכירת דירה יחידה שמחירה עד סכום זה, ניתן לקבל פטור מלא ממס שבח, בכפוף לעמידה בתנאים הנדרשים.

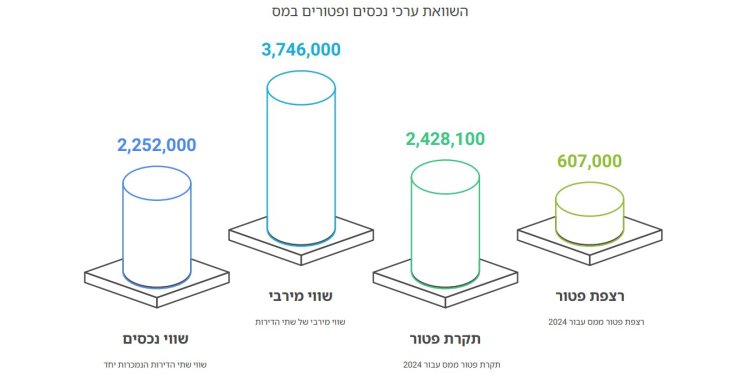

סעיף נוסף לחוק מאפשר מכירת דירה בפטור בנוסף למכירת דירה אחרת נוספת אשר תימכר אף היא בפטור בכפוף להוראות הסעיף. הפטור מוגבל בסכומים. אלו ל-2025

שווי שתי הדירות הנמכרות יחד– 2,252,000 שקלים חדשים

שווי מירבי של שתי הדירות – 3,746,000 שקלים חדשים

אם התמורה משפעת מזכויות לבנייה נוספת, יהיה המוכר זכאי לפטור נוסף ( בשל הזכויות לבנייה נוספת, זאת בסכום שווי הדירה או בסכום ההפרש אשר בין תקרת הפטור לבין סכום שווי הדירה, לפי הנמוך.

כמו כן, נקבע כי סכום הפטור הכולל, בתנאים המפורטים בסעיף, לא יפחת מרצפת הפטור.

תקרת הפטור החל מיום 16.1.24 עד ליום 15.1.25 – 2,428,100 שקלים חדשים

רצפת הפטור החל מיום 16.1.24 עד ליום 15.1.25 – 607,000 שקלים חדשים

פטורים נפוצים ממס שבח

מכירת דירה יחידה: מוכר שבבעלותו דירת מגורים יחידה במשך 18 חודשים לפחות, ולא מכר דירה אחרת בפטור במהלך 18 החודשים שקדמו למכירה, זכאי לפטור ממס שבח. אם מדובר בדירתו היחידה, הוא יזכה לפטור ממס שבח

מכירת דירה שהתקבלה בירושה: כאשר המוכר הוא בן זוג, צאצא או בן זוג של צאצא של המוריש, והדירה הייתה דירתו היחידה של המוריש לפני פטירתו, ניתן לקבל פטור ממס שבח בעת המכירה.

העברה ללא תמורה (מתנה) בין קרובים: העברת דירה בין קרובים מדרגה ראשונה, כגון הורים וילדים, עשויה להיות פטורה ממס שבח, בכפוף לתנאים מסוימים.

• פטור במכירת שתי דירות

על פי נוסח החוק, תושב ישראל זכאי לקבל פטור ממס שבח בעת מכירה של שתי דירות ביחד, אך בתנאי חשוב במיוחד - מטרת המכירה צריכה להיות רכישת דירה אחת במקומן.

לפטור זה תנאים נוספים:

על שווי הדירה החדשה להיות לפחות 75% מהשווי של שתי הדירות הנמכרות. תנאי זה נועד כדי להבטיח כי ההון אכן נוצל לרכישת דירה.

במועד מכירת הדירה הראשונה, המוכר מחזיק בדירת מגורים נוספת אחת בלבד.

בנוסף, הפטור ניתן אם פרק הזמן שבין מכירת הדירה הראשונה לשנייה לא יעלה על 12 חודשים, וקניית הדירה החדשה נעשית בפרק זמן של 12 חדשים שלפני\ אחרי מכירת הדירה השנייה.

על המחיר הכולל של שתי הדירות להיות עד 2 מיליון שקל, כאשר מעל סכום זה הפטור הניתן הוא יחסי להפרש ובאשר לדירה השניה הנמכרת בלבד, ועד לסך של 3.33 מיליון שקל, כאשר מעליו לא ניתן פטור כלל.

דירה מזכה

דירת מגורים מזכה היא תנאי מקדים לזכאות לפטור מס שבח . על פי ניסוח חוק מס שבח, דירת מגורים מזכה היא דירה שהבנייה שלה הושלמה, הנמצאת בבעלות או בחכירה של 25 שנים ומעלה של אדם פרטי (ולא ישות עסקית),אשר שימשה בשיעור גבוה מ-50% מהשטח שלה לצורך מגורים בארבע השנים שקדמו למכירה (או 80% מהתקופה המחושבת למס שבח). החריגים בלשון החוק הם בית כנסת וגן ילדים, אשר נחשבים בתור דירת מגורים מזכה, על אף שלא שימשו למגורים. הפטור ניתן לתא המשפחתי כולו, ולא רק למחזיק הנכס.

אם הדירה שאתם מוכרים מוגדרת 'דירת מגורים מזכה', השלב הבא הוא מציאת מסלול הפטור הרלוונטי ביותר עבורכם. חשוב לציין כי מומלץ לתכנן את המיסוי באופן מיטבי, ולקחת בחשבון מכירות עתידיות.

כיצד מחשבים מס שבח?

לפני שמעמידים את הנכס למכירה כדאי לדעת האם אתם מחוייבים בתשלום מס, ואם כן, איך בכלל אתם יכולים לצבע חישוב מס שבח ? אז דעו כי לשירות הציבור עומד מחשבון מס שבח מטעם רשות המיסים, דרכו ניתן לחשב את המס על עסקה העומדת להתבצע או עסקה שבוצעה על מנת להעריך באופן כללי את המס המשוער. מחשבון מס שבח יחשב עבורכם את תשלום המס הצפוי, כל שעליכם לעשות הוא להזין נתונים שונים אל תוך מחשבון מס שבח כזה או אחר (ניתן למצוא במגוון אתרים) - דוגמת עלות רכישת הנכס, מועד רכישת הנכס, הוצאות על שיפוץ הנכס,דמי תיווך במכירה, פחת על הנכס ועוד מספר פרמטרים שונים - ומיד יתבצע חישוב מס שבח מדויק שיציג בפניכם את גובה תשלום המס אותו תצטרכו לשלם (אם בכלל).

לאחר העסקה, למוכר יש 40 יום מתאריך המכירה על מנת להצהיר בפני רשות המיסים על הנכס הנמכר, התמורה שהתקבלה, הניכויים והתוספות הרלוונטיות, סכום המס והחישוב שלו, ובקשה לקבלת פטור או הנחה. הדיווח מועבר לרשויות מיסוי מקרקעין באמצעות טופס 2990, אליו מצטרף טופס 7002, בנוסף לאסמכתאות ואישורים המעידים על ההוצאות התשומות לצורך הכרה כהוצאה. על המוכר לשלם את המס המחושב על ידו תוך 60 ימים מיום ביצוע העסקה.

עדכוני תנאים לפטור החל מ-2018

החל מ-2018, הרפורמה מיושמת במלואה, ולכן נוספים תנאים לקבלת פטור:

ראשית, מדובר בדירה היחידה של המוכר - מדובר בתנאי הכרחי ובסיסי, כאשר בעלים של דירת מגורים יחידה (שאינו תושב חוץ) זכאי למכור דירה אחת בפטור כל 18 חודשים. הבדיקה על כמות הדירות בבעלות המוכר נעשית נכון ליום המכירה. תנאי נוסף הוא שהמוכר מחזיק בדירה 18 חודשים מיום סיום בנייה.

הסייגים לתנאי זה:

ההגדרה של 'מכירת דירה נוספת', כלומר דירה שהיא מעבר לדירה יחידה בבעלות, לא תיחשב בתור דירה נוספת אם מדובר בדירה שהאחזקה של המוכר בה קטנה משליש דירה, דירה שהושכרה בתור דירה מוכרת לפני 1997, דירה שהתקבלה בירושה והיא הדירה היחידה של המוריש והיורש הוא בן זוג\צאצא ו\או בן זוג של הצאצא של המוריש.

במקרה בו המוכר מחזיק בדירה מירושה שהחלק שלו בה אינו גדול מ-50%, הדירה לא תיחשב בתור דירה נוספת.

עוד סייג חשוב: דירה אשר נרכשה כתחליף לדירה שנמכרה ב-18 החודשים שלפני המכירה- לא תחושב כדירה נוספת.

החזר מס שבח

במשפט קצר: כל אחד ואחת אשר מכר/ה נכס או קרקע בישראל - יכול/ה להיות זכאית להחזר מס שבח . ועכשיו בהרחבה, רק לאחרונה פירסם משרד מבקר המדינה דו"ח המציין כי לא מעט ממוכרי נכסים וזכויות מקרקעין בישראל, לא מימשו (או ידעו על זכותם לממש) את זכויות מס השבח להם הם זכאים, לרבות החזר מס שבח. כל מי שביצע עסקת נדל"ן בהווה או בעבר ולאחר חישוב רטרואקטיבי התגלה כי שילם מס שבח בהיקף גבוה מסכום ההתחייבות - זכאי לקבלת החזר מס שבח בגין הרווח שנוצר ממכירת נכס.

בכדי לבדוק האם אתם זכאים לקבלת החזר מס שבח , יש להיכנס לאתר רשות המסים בישראל, ולבצע בדיקה לפי מספר תעודת הזהות של מבצע העסקה. במידה וקיימת יתרת זכות, יש לפעול על פי ההוראות של אתר רשות המסים.

מס שבח בפרויקטי תמ"א 38

באשר לביצוע פרויקט תמ"א, עולה השאלה האם קיים תשלום מס שבח ? הרי נוצר רווח כתוצאה מהשבחה של הנכס, דרך הוספה של מרפסת, מעלית, שיפוץ הבניין, ממ"ד וכד'.

התשובה מחולקת לשניים: בביצוע תמ"א 38 /1, החוק מגדיר פטור ממס שבח בעת מכירת זכויות ברכוש משותף או זכויות בנייה שהתקבלו בתכנית התמ"א. הפטור ניתן לאחר בחינת זכויות הבנייה הנמכרות והתמורה המתקבלת בעבורן, כאשר קיימים מספר תנאים לקבלת פטור: 1. התמורה ניתנה בשירותי בנייה ועל פי תכנית החיזוק (ולא במזומן, למשל) 2. המבנה עובר חיזוק מפני רעידות אדמה ושיפוץ הכולל הרחבת שטחי שירות, התקנת מעלית, מרפסות שמש, מחסנים וחנייה.

כאשר מדובר על פרויקט תמ"א 38/2 (הריסה ובנייה מחדש),אין פטור ממס שבח, משום שמדובר במכירה של דירה וקבלת דירה אחרת במקומה. במקור, רשות המיסים התייחסה לעסקה בתור ' עסקת קומבינציה '. מאז כניסת הרפורמה הוכנסו תיקונים לחוק, המאפשרים פטור במקרים בהם התוספת לדירה המקורית לא עולה על 25 מ"ר, או שערכה של הדירה החלופית אינו גבוה משווי הנכס המקורי ללא זכויות הבנייה הנוספות, או מסכום של 2.1 מיליון שקל (הסכום הגבוה מביניהם).

לאחרונה נידנוני כמה בפסקי דין איך מחושבת השבחה על זכויות הנוספות לתמ"א 38, ובפסק דין מפורסם של גלעד הס נקבעה נוסחה חדשה

יכול לעניין אותך: איך לחסוך כסף ממסים על עסקת קומבינציה ?

שאלות נפוצות

• מהי שומה עצמית?

שומה עצמית היא השומה הנערכת על ידי מוכר הנכס בעצמו, ומועברת למס הכנסה יחד עם הצהרה על העסקה ופרטיה. דיווח זה כולל חישוב מס שבח . רשות המיסים שולחת (על פי חוק) לנישום הודעה על סכום המס שהצהיר עליו, וסכום זה הוא שומה עצמית של מס שבח. בהמשך, רשות המס ראשית לערוך שומה מחדש בהתאם לתחשיב שהיא רואה לנכון, ולהעביר את הסכום החדש לנישום. על שומה זו ניתן להגיש ערעור.

• שאלת משפרי הדיור: מה קורה כשקונים דירה לפני מכירת הדירה הקיימת?

בחלק מהמקרים, משפרי דיור מוכרים את הדירה הקודמת שלהם רק לאחר רכישת הדירה החדשה, וכך נוצר מצב בו הם מחזיקים יותר מדירה אחת בעת המכירה, ולכאורה חייבים במס שבח. על מנת למנוע מקרים אלו, המחוקק קבע כי תתאפשר תקופת חפיפה של 18 חודשים לכל היותר בו משפרי הדיור יורשו להחזיק שתי דירות במקביל – ועדיין לקבל פטור ממס שבח.

• האם יש מס שבח במכירה חלקית?

כאשר מדובר בקרקע, והמוכר מבצע עסקה על חלק מהשטח, מס השבח מחושב על פי שווי הקרקע כולה, ולא על פי השווי הספציפי של השטח הנמכר. כלומר, גם אם זכויות הבנייה בשטח הנמכר נמוכות יותר, מס השבח יחושב על פי הזכויות הכלליות על כל הקרקע.

• האם יש פטור על העברת נכס בעקבות הסכם גירושין?

על פי חוק, העברת זכות בדירה המבוצעת על פי פסק דין שניתן בגירושין, לא תוגדר כלל בתור מכירת דירה, גם אם בוצעה בין בני הזוג, או בין בני הזוג לילדיהם, ובין אם היא מבוצעת עם תמורה או ללא תמורה. כלומר, ההעברה אינה נחשבת בתור אירוע מס, ולכן אין צורך לדווח עליה למיסוי מקרקעין.

• מה קורה במכירת דירה שבנייתה עדיין לא הסתיימה?

דירה שהבנייה שלה עדיין לא הושלמה, אינה מוגדרת בתור 'דירת מגורים', ולכן אינה זכאית לפטור על פי חוק. במקרים בהם חלק מהדירה נמצא בשלבי בנייה (בעבודות הרחבה, למשל),קיים סיכוי לכך שכל הדירה תוגדר בתור דירה לבנייה, ולכן לא יהיה ניתן לקבל פטור. לחילופין, הפטור יכול להתקבל על חלק מהתמורה, המיוחס לחלק הגומר המשמש למגורים, אך לא לחלק המצוי בבנייה.

• מהו יום המכירה לצורך מס שבח ?

יום המכירה לצורך תשלום מס שבח הוא יום חתימת החוזה. כאמור, מיום החתימה, למוכר יש חלון של 40 יום לדווח לרשות מיסוי מקרקעין . החריגים בסעיף זה הם הוצאה לפועל (יום אישור המכירה),הפקה (יום פסק הדין הסופי),עסקאות קומבינציה (יום אישור התכנית) ועסקאות מול מנהל מקרקעי ישראל (יום אישור העסקה על ידי המנהל).

מס שבח דירה יחידה - מס שבח על דירה ראשונה

מס שבח דירה יחידה, או מס שבח על דירה ראשונה, נקבע על פי הגדרת דירה יחידה בהוראות הפטור ממס שבח לדירה יחידה, בהתאם לסעיף 49ב(2) לחוק מיסוי מקרקעין (שבח ורכישה) התשכ"ג -1963. דירה יחידה לעניין מס שבח מקרקעין היא דירתו היחידה של המוכר בישראל ובאזור, דירה שלא היתה בשכירות מוגנת\ חלקו של המוכר בה לא עלה על שליש או מחצית במקרה של ירושה, וזאת בעת מכירת דירה אחרת בפטור ממס לדירה יחידה על פי סעיף 49ב(2) לחוק.

על פי לשון החוק, דירה נחשבת דירה יחידה עבור מסב שבח דירה יחידה (או מס שבח על דירה ראשונה),גם אם יש למוכר בנוסף לדירה הנמכרת דירת מגורים העומדת באחד התנאים הבאים: הדירה הנוספת היא דירה חליפית שנרכשה ב-24 החודשים שקדמו למכירה (החל מיולי 2021),או שהדירה הנוספת הושכרה בשכירות מוגנת למגורים לפני 1.197, או שהדירה הנוספת התקבלה בירושה והתקיימו לגביה התנאי סעיף 49ב(5)(א) ו- (ב) לחוק לעניין פטור ירושה.

מס שבח דירה שניה

בשנת 2014 נכנסו לתוקף תיקונים בתקנות מס שבח , אשר משפיעים על סוגיית מס שבח על דירה שניה.

על פי התיקונים, אם מדובר בדירה שניה (ומעלה) אשר עומדת עדיין בהגדרה של דירת מגורים מזכה (שבנייתה הושלמה והיא בחכירה או בבעלות של 25 שנה ומעלה ושייכת לאדם פרטי, מעל 50% משטחה שימשו למגורים ב-4 השנים שלפני המכירה או לחלופין 80% מהתקופה המחושבת למס שבח שימשו למגורים- המוכר ייהנה מחישוב מס ליניארי מוטב.

חישוב מס ליניארי מבוצע כך: מוכר דירה שנרכשה לפני 1.1.14, יחושב מס ליניארי יחסי של השנים שלפני תאריך זה ואחריו מבחינת סך שנות אחזקה. כל החיוב עד 1.114 יהיה פטור מתשלום מס שבח ומיום 1.1.14 יהיה חייב במס שבח של 25% - אחרי קיזוז ההוצאות המותרות לניכוי במהלך השנים (שיפוץ, מס רכישה , עמלת עורך דין וכד').

מס שבח מקרקעין

מס שבח מקרקעין הוא מס המוטל על רווחים מנכסי מקרקעין ועל מניות באיגוד מקרקעין, אותו משלם המוכר זכויות במקרקעין. שיעורי מס שבח מקרקעין (כמו גם תקרות הפטור ממס שבח),מתעדכנים על פי חוק מיסוי מקרקעין שבח ורכישה. בכל שנת מס חדשה, רשות המיסים מפרסמת הוראת ביצוע חדשה עבור אותה השנה, עם הסכומים המעודכנים.

פטור ממס שבח דירה יחידה

עד סוף 2013, כל מוכר דירה בישראל שהחזיק בבעלות על דירת מגורים יחידה ואשר לא היתה בבעלותו דירת מגורים אחרת בארסע שנים שלפני כן, היה פטור ממס שבח במכירת דירתו היחידה.

עם זאת, החל מה-2 בינואר 2014, שונה הסעיף בחוק לכך שהמוכר צריך להיות בעל זכות בדירה ל-18 חודשים לפחות לפני שיוכל למכור בפטור את דירתו היחידה. בתיקון מ-2014 ישנה גם הקלה- ממי שמחזיק שליש מדירה נוספת עדיין יכול ליהנות מפטור ממס שבח דירה יחידה, כמו גם אחזקה בדירת ירושה. בעל דירה יחידה צפוי ליהנות מפטור אם ברשותו, בנוסף לדירה היחידה, דירה נוספת שנתקבלה בירושה, בכפוף לתנאי סעיף 49ב(5)(א) ו-(ב) לחוק – - צאצא של המוריש, ולמוריש לא הייתה במותו יותר מדירת מגורים אחת.

מתי משלמים מס שבח

כאשר אדם מוכר דירה ברווח (כלומר, בסכום גבוה מהסכום אותו שילם, בניכוי הוצאות),עליו לשלם מס מתוך הרווח הריאלי (אם אינו זכאי לפטור). מס שבח משולם תוך 60 ימים מיום החתימה על החוזה למכירת הדירה. יוצאי דופן מקרים המצדיקים דחיית תשלום מס, כאשר חלק מהמס משולם על ידי רוכש הדירה, על חשבון התמורה.

במקרים בהם מתברר בשלב מאוחר יותר כי אדם שילם סכום גבוה מהסכום אותו היה חייב לשלם, הוא יהיה זכאי להחזר כספי.

דוגמאות מעשיות לחישוב מס שבח

דוגמה 1: אדם רכש דירה בשנת 2015 תמורת 1,000,000 ש"ח. בשנת 2024 מכר את הדירה ב-2,500,000 ש"ח. במהלך השנים השקיע בשיפוצים 200,000 ש"ח.

חישוב השבח: מחיר מכירה (2,500,000 ש"ח) - מחיר רכישה (1,000,000 ש"ח) - הוצאות שיפוץ (200,000 ש"ח) = 1,300,000 ש"ח.

מס שבח לתשלום: 25% מ-1,300,000 ש"ח = 325,000 ש"ח.

דוגמה 2: מוכר בעל דירה יחידה שרכש בשנת 2010 ב-1,500,000 ש"ח, ומכר בשנת 2024 ב-3,000,000 ש"ח.

חישוב השבח: מחיר מכירה (3,000,000 ש"ח) - מחיר רכישה (1,500,000 ש"ח) = 1,500,000 ש"ח.

זכאות לפטור: בהנחה שהמוכר עומד בתנאי הפטור לדירה יחידה, הוא עשוי להיות פטור מתשלום מס שבח על הסכום כולו.

חשוב לציין כי חישוב מס שבח עשוי להיות מורכב, ותלוי בפרמטרים רבים, כולל תאריכי רכישה ומכירה, הוצאות נוספות, ותקנות מס עדכניות. מומלץ להיוועץ עם מומחה בתחום המיסוי לקבלת חישוב מדויק וייעוץ מותאם אישית.

עדכונים 2024-2025

על פי הצעת חוק, תקרת הפטור למס שבח תוקפא בשנים 2025-2027

מחשבוני מס שבח

סיכום

לסיכום, מס שבח הון, שבעבר היה "מס בספרים" וכמעט ולא יושם, הפך בשנים האחרונות למס משמעותי הנגבה בעת מכירת דירות בישראל. ראשית, חשוב לבדוק לפני מכירת דירה האם קיימת השבחה (רווח) בעת המכירה. בנוסף, ישנם תנאים רבים לקבלת פטור מלא\חלקי מתשלום מס שבח, כך שלקראת מכירה של דירה, חשוב לבדוק עם איש מקצוע האם קיימים תנאים לפטור, וכיצד לממש את הזכאות לפטור זה. בנוסף, מומלץ לבדוק עם איש מקצוע האם קיימים תנאים המאפשרים לכם להפחית מס שבח ששולם על ידיכם בעבר (למשל, אם רכשתם דירה אחרי 1961 ומכרתם אחרי 2006),בתכנון מס שיפחית את מס השבח העתידי.

עשוי לעניין אותך גם: היטל השבחה – המדריך המלא

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות